华尔街见闻

瑞银报告显示,反应周期性叙事的2年期美债成近期市场波动的风暴眼,过去一个月收益率飙升42个基点,“经济衰退”概率降低成美债抛售主因。针对市场热议的美债危机,瑞银称美债确实出现了结构性变化,但并非近期出现,非债务危机推动。

近期美债市场经历剧烈波动,2年期美债收益率过去一个月飙升42个基点,10年、30年期美债收益率分别突破4.3%和4.5%心理关口。

据追风交易台消息,针对市场热议的“外资撤离美债”“美国债务危机”等结构性解释,瑞银全球利率策略团队在最新报告中指出,本轮美债抛售的核心驱动力实为周期性因素——美国“经济衰退”概率降低,而非市场担忧的长期结构性风险。

“经济衰退”概率下降,2年期美债成市场风暴眼

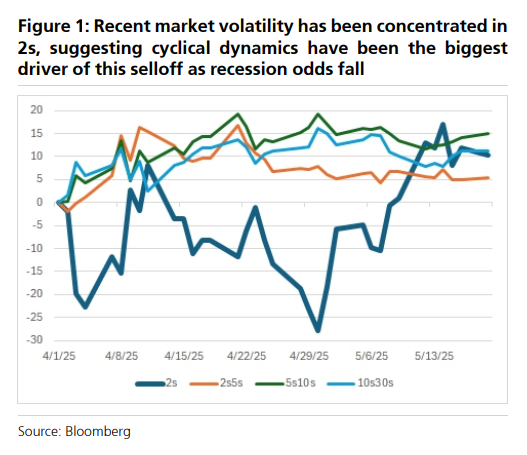

瑞银研报指出,关于长期利率上行的结构性解释如外资撤离、赤字担忧等甚嚣尘上,但通过拆解收益率曲线发现,当前市场波动主要集中在反应周期性叙事的2年期美债收益率上。

自4月30日以来,2年期美债收益率飙升42个基点,这主要是由于市场对2025年美联储降息幅度的预期减少50个基点。

与此同时,美债2年期与5年期、5年期与10年期以及10年期与30年期收益率利差仅温和趋平,这些利差在过去一个月的波动幅度均未超过10个基点。这表明本轮美债波动主因为“经济衰退”概率的变化,而非持久的结构性转变。

债市结构性压力并不明显

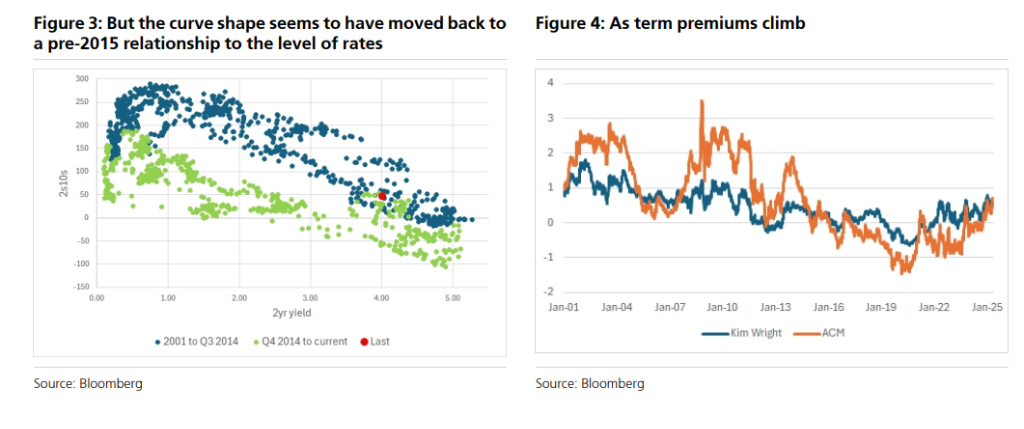

针对市场热议的美债危机,瑞银指出,从更长期来看美债确实出现了结构性变化,但并非近期出现。

瑞银报告显示,当前美债2年期与5年期利差与短端利率的关系已回归至2015年前水平,结束了过去十年相对于利率水平而言极为平坦的收益率曲线。但这一关系变化主要发生在2024年,而非近期。这表明曲线陡峭化是市场机制的自然调整,而非债务危机驱动。

瑞银认为,从目前水平看,利率不太可能大幅走高,30年期债券收益率接近5%时可能为长期投资者提供有吸引力的入场机会。短期风险主要来自未来几个月可能走高的CPI数据。

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。